Недавно 16 подразделений

Разведывательного Сообщества США объединились для выпуска шокирующего доклада.

Эти подразделения, в число которых входят ЦРУ, ФБР, Армия и Флот, уже начали

прикидывать последствия краха доллара США как мировой резервной валюты. Потеря

США статуса мировой супердержавы сродни падению Британской Империи после 2-ой

Мировой Войны. Это может привести к воплощению в жизнь ужасающего сценария в

котором мир на долгое время погрузится в анархию. Jim Rickards опасается, что

наши политические лидеры и Федеральный Резерв напрочь игнорируют его

предупреждения и предупреждения его коллег, и мы находимся на краю темнейшей

экономической эпохи в истории США – 25-летней Великой Депрессии.

В сегодняшнем интервью мы

обсудим все результаты его исследования, поскольку финансовый Армагеддон может

разразится уже через 6 месяцев. Поэтому каждый американец должен ознакомиться с

его предупреждениями покамест не стало слишком поздно. Узнайте о предвестниках

надвигающейся Великой Депрессии и о том как себя защитить.

Интервью с Джимом Рикардсом:

Предупреждение о Великой Депрессии

Steve Meyers: В начале

1980-ых Вы входили в состав команды помогавшей наладить отношения с Ираном. В конце

90-ых, когда оказалось, что одна из фирм Wall Street

(Long-Term Capital Management)

могла привести к полному коллапсу финансовых рынков, Федеральный Резерв был

вынужден обратиться к Вам, чтобы помешать этой катастрофе ввергнуть Америку в

рецессию. Затем после падения башен близнецов ЦРУ поручило Вам расследовать

несколько потенциально инсайдерских торговых сделок прошедших незадолго до

террористической атаки 11-го сентября 2001-го.

Jim Rickards: Именно так.

Дело в том, что у ЦРУ не было экспертов в области финансовых рынков. Да и зачем

они были им нужны? До начала глобализации финансовые рынки не были полем боя.

Позднее ЦРУ завербовало определенных людей, включая меня самого, чтобы иметь

экспертов в области Wall Street. Это послужило началом проекта «Пророчество».

В ЦРУ думали, что в случае

очередной захватывающей атаки они смогли бы использовать ценовые сигналы,

чтобы отслеживать поведение определённых участников рынка (например,

террористов или стратегических соперников США)… Но возможно ли это? Можно ли в

самом деле раздобыть информацию, разоблачить враждебные планы и спасти жизни

американцев?

Steve Meyers: Но система

которую Вы разработали в рамках проекта «Пророчество» и в самом деле

предсказала террористическую атаку сорванную в 2006-ом году в Великобритании.

Jim Rickards: Седьмого

августа 2006-го я получил от своего напарника сообщение по электронной почте.

Она сказала мне: «Джим, мы получили отчётливый сигнал по Американским

Авиалиниям. Это похоже на возможную террористическую атаку». Мы взяли это на

заметку. В 2 часа утра в разгаре своего исследования я смотрел CNN, и вдруг

MI-5 и New Scotland объявили о готовившейся атаке. Они арестовывали

подозреваемых и конфисковывали архивы. Это показало, что система работает, и не

только для предсказания террористических атак, но и стратегических атак со

стороны противников и врагов США.

Steve Meyers: Вы уже годами

помогаете Пентагону и ЦРУ подготовиться к накалу нетрадиционных видов войны и

финансовых угроз, потому что сегодня есть сильные опасения того, что, как Вы

это описывали ранее, нам придётся пережить финансовый Pearl Harbor.

Jim Rickards: Такие опасения

действительно присутствуют в разных кругах правительства США... Исторически так

сложилось в Вашингтоне, что о долларе заботились Казначейство и Федеральный

Резерв. Пентагон и Разведывательное Сообщество заботятся об устранении других

угроз, но что делать, если угрозой стал сам доллар?

Средний американец знает, что

с 2008-го года Федеральный Резерв увеличил количество долларов в обращении на

3.1 триллиона, что наш госдолг составляет порядка 18-ти триллионов, и что у США

есть непогашенные обязательства на 127 триллионов долларов.

Какие именно непогашенные

обязательства? Здравоохранение, социальное страхование, студенческие кредиты,

Fannie Mae, Freddie Mac, FHA и бессчётное множество других. Просто нереально

рассчитаться по ним полностью. Мы не сможем и дальше наращивать нашу экономику,

беря больше в долг.

В 1950-ые и 60-ые на каждый

взятый в долг доллар мы получали 2.41 доллара экономического роста, что было

достаточно выгодно для страны в целом; но в условиях стагнации конца 70-ых это

соотношение нарушилось, и на каждый доллар взятый в долг мы получали всего 0.41

доллара экономического роста – огромная недостача. Вы знаете на каком уровне

находится это соотношение сегодня? Сегодня мы получаем всего лишь 0.03 доллара

роста экономики на каждый доллар взятый в долг… и скоро это соотношение станет

отрицательным. Это сигнализирует коллапс системы.

Steve Meyers: Это

перекликается с Вашей книгой «The Death of Money», чьё название сильно на это

намекает, время истекло. Вы предупреждали, что мы на пороге 25-летней Великой

Депрессии, и что фондовый рынок всего за одну ночь может обвалиться на 70%...

Jim Rickards: Вы знаете,

когда я использую выражение 25-летняя Великая Депрессия, это кажется

преувеличением, но История говорит обратное. У нас уже была 30-летняя депрессия

примерно с 1870-го по 1900-ый год, экономисты даже называют её Долгой

Депрессией. Это было до Великой Депрессии, которая длилась с 1929-го по

1940-ой, что тоже довольно долго. США уже переживают Депрессию.

Steve Meyers: Многие бы

поспорили с Вами по поводу того, что очередной период депрессии в США уже

начался, потому как это слово вызывает у них картины 1930-ых и длинные очереди

безработных за тарелкой супа.

Jim Rickards: Ну, у нас уже

есть «кухни» раздающие «суп» нуждающимся. Просто сегодня они имеют вид

супермаркетов – 50 миллионов американцев сидят на продовольственных талонах. Мы

не побороли бедность полностью, просто она всячески маскируется государством.

Уровень безработицы на самом деле достигает 23%, если считать правильно, не

приукрашивая реальность.

Steve Meyers: Вы тычете

пальцем прямо в сторону Федерального Резерва, Конгресса и Белого Дома.

Jim Rickards: Я присутствовал

на одной из встреч в Казначействе и сказал: «Федеральный Резерв и Казначейство

представляют наибольшую угрозу национальной безопасности, а не Аль-Каида».

Прямо в этом здании с этой группой… Вы люди губите доллар, и его крах – всего

лишь дело времени. И я засвидетельствовал это перед Сенатом США. Я предупредил

Сенат, что хоть мы и не можем предотвратить землетрясения в области разлома San

Andreas, но мы хотя бы не отправляем туда армейские строительные батальоны,

чтобы этот разлом увеличить… Но печатая больше денег, создавая всё больше новых

кредитов, и следуя безрассудной политике Федерального Резерва, мы увеличиваем

финансовый «разлом San Andreas» каждый день.

Когда Вы увеличиваете размеры

комплексной системы, риск растёт по экспоненте и сейчас уже достиг

невообразимых масштабов. Крах пока ещё не произошёл, но всё к нему ведёт.

Steve Meyers: Джим, Ваше

мнение и мнение многих из Разведывательного Сообщества разительно отличается от

того, что мы привыкли слышать с Капитолийского Холма, поэтому утверждения

высказанные Вами в Вашей книге вызывают так много противоречий в Вашингтоне.

Jim Rickards: Недавно мне

довелось присутствовать на конклаве в Скалистых горах с парой центральных

банкиров из Федерального Резерва и Банка Англии. В приватной обстановке они

говорят вещи которые никогда не упоминают на публике. Мне передали книгу

Janet Yellen. Федеральный Резерв пытается использовать своего рода пропаганду…

Врёт нам насчёт экономических перспектив, болтает что-то о зелёных побегах и

старается поддерживать бодрое присутствие духа, чтобы заставить нас тратить ещё

больше… Федеральный Резерв не ведает что творит (ну да, прям невинные овечки – примечание переводчика). Никогда не

думайте, что они знают, что творят… Вы можете печатать сколько угодно денег, но

когда люди перестают их одалживать, когда они перестают их тратить, тогда ваша

экономика рушится даже при не останавливающимся печатном станке.

Чтобы вам было более понятно,

представьте, что я, к примеру, решил пообедать вне дома и оставляю чаевые

официанту, а официант использует мои чаевые, чтобы добраться до дома на такси,

а таксист использует полученные от официанта деньги, чтобы заправить своё

такси. В этом примере мой доллар будет иметь скорость обращения равную 3-ём. На

один доллар было приобретено услуг и товаров на сумму в три доллара: чаевые,

такси до дома и бензин. Но что если я чувствую себя не важно и остаюсь дома,

уставившись в телевизор? Я не трачу ни копейки, и скорость обращения денег

оставшихся у меня в кошельке в этот день будет равна нулю. Я оставил деньги в

банке и не потратил их. Давайте посмотрим, что

сегодня происходит со скоростью обращения денег. Она падает… и падает очень

быстро.

Теперь давайте сравним скорость обращения денег сегодня и накануне

Великой Депрессии. На пике Великой Депрессии скорость обращения денег была ещё

ниже сегодняшней, но… если сравнивать с тем что происходило в конце 1920-ых

годов, перед самым её началом, схожесть просто поразительная.

Поэтому не важно сколько

денег печатает Федеральный Резерв. Думайте об этом как о самолёте падающем в

крутом пике. Он всё падает и падает… с каждой секундой приближаясь всё ближе и

ближе к земле. Федеральный Резерв пытается вытянуть штурвал на себя и вывести самолёт

из пике, но… к сожалению, это не сработает, и мы неминуемо разобьёмся.

Steve Meyers: Никто не спорит

с тем, что наша страна в долговом кризисе, но Вы говорите, что мы больше не

можем продолжать наращивать долг без того, чтобы значительно не замедлить рост

нашей экономики. Мы из последних сил пытаемся удержаться над водой, и это

сигнал №1. Сигнал №2 – это опасное замедление скорости обращения наших денег,

которая уже упала до уровней не виданных с 1930-ых годов. Если ещё сигналы

выявленные Разведывательным Сообществом указывающие на то что мы на пороге

краха?

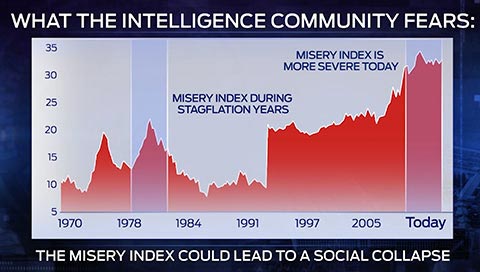

Jim Rickards: Да, Стив, есть

и другие сигналы и они очень и очень беспокоящие. Один из них, за которым я

пристально слежу (и знаю, что люди в Разведывательном Сообществе также

концентрируют на нём своё внимание), называется Индекс Бедности. Индекс

Бедности = Настоящий Уровень Инфляции + Настоящий Уровень Безработицы.

Если сравнить сегодняшний

Индекс Бедности с периодом стагнации конца 1970-ых и начала 80-ых, который

американцы хорошо помнят, окажется, что всё ещё хуже… Это может привести к

социальной нестабильности.

Если сравнивать с периодом Великой Депрессии, то на

её пике этот индекс достиг максимальной отметки в 27 пунктов, сегодня он уже

достиг отметки в 32.89 пункта… Хотите

верьте, хотите нет, но сегодня ситуация хуже чем на пике Великой Депрессии.

Что происходит когда

Депрессия усугубляется? Бизнес не может расплатиться по кредитам, неоплаченные

кредиты ложатся на плечи банков, из-за этого банки в итоге обанкрачиваются. Это

уже случалось и раньше. Федеральный Резерв вынужден был увеличить неплатёжеспособным

банкам кредитную линию. Но что будет если Федеральный Резерв сам окажется в

беде?

Steve Meyers: Согласно этим

сигналам, что Вы отслеживали, Федеральный Резерв ожидает крах?

Jim Rickards: В некоторых

смыслах Федеральный Резерв уже постиг крах. У меня был разговор с одним из

членов совета директоров Федерального Резерва, и я сказал ей: «я считаю

Федеральный Резерв неплатёжеспособным». Вначале она возразила мне: «ничего

подобного». Но, когда я надавил на неё чуть сильнее, она сказала мне: «ну,

может и так». Тогда я продолжил пристально на неё смотреть, и она созналась:

«ну, да, так и есть, но это неважно». Другими словами одна из директоров

Федерального Резерва в частной беседе призналась мне что эта структура

неплатёжеспособна, но что это не имеет значения, так как центробанкам капитал

не нужен. Тем не менее, я считаю, что центробанкам капитал всё-таки нужен.

Посмотрите на этот график.

Он показывает, что

Федеральный Резерв увеличил свой капитал до текущих 56-ти миллиардов долларов.

Звучит неплохо. Кто-то может сказать: «слушай, 56 миллиардов – это куча денег,

весьма неплохой капитал». Но это ещё не вся история. Для полноты картины нужно

сравнить капитал с бухгалтерским балансом, чтобы увидеть общую стоимость

активов и обязательств которые этот капитал обеспечивает.

После такого сравнения вам

станет немного не по себе, так как общий объём обязательст, или долга,

выражаясь проще, Федерального Резерва составляет 4.3 триллиона долларов. Таким

образом, 4.3 триллиона обеспечены всего лишь на 56-ью миллиардами. Очень

нездоровая ситуация с бухгалтерской точки зрения… До 2008-го года это

соотношение было 22:1, что значило, что на каждый доллар имеющегося у них

капитала у них было 22 доллара долгов. Сегодня это соотношение дошло до 77:1.

Итак, несмотря на то, что капитал Федерального Резерва увеличился в разы, его

долги и непокрытые обязательства увеличились куда больше.

Steve Meyers: Ваши

предупреждения не были полностью проигнорированы. В предложенном им бюджете на

этот год сенатор Rand Paul представил Вашу работу и то, как мы подвели нашу

экономику к краху на манер Римской Империи. Мы даже задокументировали

высказывание этого сенатора, в котором он призывает американцев прислушаться к Вашим

предупреждениям.

Jim Rickards: Прежде всего я

хочу отдать должное сенатору, так как он один из немногих в этой стране кто

понимает в каком опасном положении мы оказались. Но проблема не ограничивается

Федеральным Резервом, она затронула и частный банковский сектор (можно подумать, Фед – не частный банк,

примечание переводчика). На балансе наших банков сейчас около 60-ти

триллионов долларов долгов. Долгое время рост долгов и банков превосходил рост

экономики вдвое, но в последнее время он превысил темпы роста экономики в 30

раз. Другими словами на каждый доллар экономического роста банками выдаётся

кредитов на 30 долларов. Эта система на грани фола.

Steve Meyers: Джим, Вы видите

сигналы того, что рынок наших акций достиг критической точки?

Jim Rickards: К сожалению,

да. Мы видим много таких сигналов. Один из более фундаментальных и самых важных из

таких сигналов – это соотношение размера рынка акций и ВВП. Стоимость всего

рынка акций должна быть привязана к размеру экономики, а не быть в отрыве от

неё; но если Вы посмотрите каким это соотношение стало в последнее время, то

увидите, что оно слишком завышено и находится на уровне 2.03:1. До рецессии оно

было 1.83:1… На пике пузыря .com-ов, в

2000-ом году, оно было 2.04:1, и если эти цифры не произвели на вас

впечатление, то вдумайтесь, что незадолго до Великой Депрессии это значение

было на куда более безопасном уровне – 0.87:1.

Другими словами, соотношение

размера рынка акций к размеру ВВП сегодня более чем вдвое выше этого показателя

накануне Великой Депрессии. Это очень отчётливый сигнал, чтобы задаться

вопросом: «слушайте, не катится ли рынок акций в пропасть»? Всё указывает на

то, что так оно и есть.

Но есть ещё один показатель

или предупреждающий сигнал, и это общая условная стоимость (Notional Value)

деривативов. Например, существует определённое конечное количество акций

компании IBM, которое нам известно. Но нет ограничения количеству деривативов.

Кто-то днями напролёт может создавать неограниченное количество опционов на

акции IBM или на акции любой другой компании, и именно это и происходит. Сейчас

общая условная стоимость деривативов во всём мире составляет порядка 700-та

триллионов долларов (не миллиардов, а именно триллионов), сумма в 10 раз

превосходящая мировой ВВП (благо, реальных

денег в эту азартную игру с плечом вовлечено порядка 20-ти триллионов –

примечание переводчика).

Их коллапс неминуем. Но

насколько разрушительным он может быть? Вспомним, что было в 2007-2008-ом

годах, когда рынок рухнул… Мы все помним как обвалились цены на акции, цены на

недвижимость… Общий ущерб составил 60 триллионов долларов. Проблема в том, что

сегодня система разрослась до ещё больших размеров, и в этот раз суммарные

убытки могут составить 100 триллионов, а может и больше… Сейчас мы находимся в

критической точке, с каждым днём подбираясь всё ближе к сверхкритической точке,

когда система рушится. Но для это нужен какой-нибудь катализатор, какая-нибудь

искра… И в своём исследовании я обнаружил несколько таких потенциальных искр.

Начинают всплывать детали по

поводу возможной совместной атаки России и Китая на банковскую систему США. В

условиях введённых США санкций и падающих цен на нефть, ведущих к краху

экономики России, президент Путин может санкционировать серию скрытых

финансовых атак на определённые финансовые структуры. Это может сделать

банкротами миллионы американцев, и источники в Разведывательном Сообществе США

обеспокоены тем, что этот ущерб может исчисляться триллионами долларов. Похоже,

что после оценки ситуации правительство Китая решило помочь Путину с

воплощением в жизнь его опасного замысла.

Steve Meyers: Джим, я хотел

бы обсудить шаги которые нужно предпринять американцам по отношению к их

инвестициям и личным финансам, чтобы подготовиться ко всему, что Вы и Ваши

коллеги предвещаете. Но сейчас давайте быстро пройдёмся по тем «искрам» о

которых Вы только что упомянули.

Jim Rickards: Одна из самых

основных «искр» на которых мы сконцентрированы – это внешний долг США. Очень

важно не упускать его из виду. Мы все знаем, что Федеральный Резерв выпустил

долговых облигаций на сумму свыше 18-ти триллионов долларов, вопрос в том кто

их покупает. Большая часть долговых обязательств США находится в руках

иностранцев, вопрос в чьих именно? Китай, Россия и другие… Страны не

обязательно нам дружественные, которые могут продать их когда угодно. И знаете

что? Именно этим они и занимались в последнее время… Последние пару лет

иностранные запасы долговых облигаций США тают на глазах.

Но и это ещё не всё. Ранее мы

упоминали проект над которым я работал для ЦРУ – проект «Пророчество». И мы

говорили о том, что с его помощью можно отслеживать не только движения рынков,

но и выявлять активность соперников, врагов, террористов и других сторон работающих на финансовых рынках.

Итак, мы все знаем, что

Россия вторглась в Крым весной 2014-го года. Предположим, что Вы Путин и Вы

знаете, что собираетесь вторгнуться в Крым, и ожидаете экономические санкции со

стороны США. Так что же Вы будете делать? Вы смягчаете последствия санкций

сбросив облигации США заранее, с тем чтобы, когда Вы сделаете свой ход, и

Казначейство США попытается действовать против Вас, предварительно себя

обезопасить. Теперь вернитесь к октябрю 2013-го и вы увидите, что правительство

России скидывало облигации США месяц за месяцем.

Это явно указывало на то, что

они что-то задумали… Иначе зачем ещё им ввязываться в финансовую войну против

США (ну да, все кто скидывает их гнилые,

ничем не прикрытые обещания – враги, примечание переводчика). Но знаете

что? Всё ещё хуже. Мы знаем, что русские и китайцы работают вместе. Стоит ли

удивляться, что когда русские начали избавляться от наших облигаций, китайцы

последовали их примеру?

Steve Meyers: Есть ли у

Разведывательного Сообщества возможность защитить нашу страну в случае, если

так будет продолжаться и дальше?

Jim Rickards: Хотите верьте,

хотите нет, но в Казначействе есть разведывательный отдел, и у них там есть

военный кабинет, что даёт понять, что финансовые войны – это не выдумка, а

реальность. Итак, если русские и китайцы продают наши облигации, то кто их

покупает? Ну, их скупает некий тайный покупатель. Недавно… Бельгия приобрела огромное

их количество – порядка двухсот миллиардов.

Steve Meyers: То есть Бельгия

начала приобретать наши облигации в то самое время, когда Россия и Китай

избавлялись от них?

Jim Rickards: Это не

Бельгийцы. Эти суммы больше Бельгийских профицитов. Наши облигации скупают не

бельгийские дантисты. Бельгия – всего лишь витрина. Может это сам Федеральный

Резерв? Может широкая общественность и не знает личность этого загадочного

покупателя, но Разведывательное Сообщество точно в курсе. Сейчас Казначейство

работает через этот военный кабинет, а Федеральный Резерв – тот самый тайный

покупатель в Бельгии… В этот раз им удалось удержать рынок облигаций США на

плаву и спасти его от коллапса. Но они не смогут вытаскивать кроликов из шляпы

вечно, всему есть предел.

Это не может не

настораживать, тем более что Федеральный Резерв итак уже по уши в долгах,

достаточно вспомнить соотношение его долгов к капиталу 77:1, то есть он и так

уже действует на пределе своих возможностей. Иностранцы теперь продают наши

облигации, и если никто не будет их покупать, тогда ставки по кредитам в США

вырастут, что потопит фондовый рынок и рынок недвижимости. Более высокие

кредитные ставки означают увеличение долга, что приведёт к новому кругу их

увеличения. То есть мы попадаем в смертельную нисходящую спираль из которой нет

выхода.

Steve Meyers: Атака на рынок

наших облигаций очевидно очень важная «искра» способная разжечь Великую

Депрессию о которой Вы говорите в своей книге, но давайте поговорим и о других.

Jim Rickards: То что я

называю «искрой» №2 имеет отношению к нефтедоллару.

Steve Meyers: Вы можете

объяснить, что именно Вы имеете в виду под нефтедолларом?

Jim Rickards: Это система в

которой нефть продаётся за доллары. Но нефть может продаваться не только за

доллары – она может продаваться за евро, японские йены, швейцарские франки, да

за что угодно; тем не менее весть мировой рынок нефти деноминирован в долларах.

Мне довилось быть почти у самых истоков рождения нефтедоллара. Впервые я

посетил Белый Дом с официальным визитом в 1974-ом году в составе маленькой

группы из пяти человек. Нас встретил Helmut Sonnenfeldt, заместитель советника

по национальной безопасности, второй по значимости человек в окружении Генри

Киссинджера. Вы должны помнить это время… В начале 1970-ых баррель нефти стоил $2,

а в конце 1970-ых – уже $12. Цена нефти взлетела до не бес, а инфляция вышла из

под контроля (надо полагать из-за

окончательной отмены Никсоном золотого стандарта 15-го августа 1971-го года, по

которому иностранные государства могли обменивать доллары на золото из

правительственных хранилищ США – примечание переводчика). На бензоколонках

образовывались огромные очереди. Вы знаете, определенное поколение американцев

очень хорошо это помнит. В Белом Доме мы искали пути выхода из сложившейся

ситуации. Одним из рассматриваемых сценариев было военное вторжение США в

Саудовскую Аравию, в коем случае мы бы захватили нефтяные месторождения и

выставили бы вооружённую охрану по их периметру. Мы бы сами добывали там нефть

и установили бы на неё выгодную нам цену. Мы бы платили деньги саудам: мы не

собирались их грабить, а просто хотели урегулировать цену на нефть. К счастью,

этот план не был притворён в жизнь, но само его существование даёт понять в

каком отчаянном положении мы находились. Но что же в итоге случилось? Почему мы

так и не вторглись в Саудовскую Аравию? Всё дело в том, что Киссинджер и сауды

достигли консенсуса. Сауды согласились продавать нефть за доллары, чтобы

сохранить за ним роль мировой валюты. Взамен мы гарантировали поддержку дому

Саудов, королевской семьи Саудовской Аравии, и, как следствие, обеспечивали

национальную безопасность их стране, потому как они очень слабы в военном

плане, а в их регионе полно врагов, таких как Иран и прочих. Итак напрашивается

вопрос – сработала ли эта нефтедолларовая сделка? Она сработала просто

превосходно!

Как только достигнутые

договорённости были выполнены, у доллара словно открылось второе дыхание (с

того момента за 30 лет индекс доллара США вырос с 35-ти до 130-ти пунктов). Это

был период которые некоторые люди называют периодом «короля-доллара», периодом

сильного доллара. Это было после Волкера и Рейгана в 1980-ых. Но это

продолжалось лишь определенный отрезок времени, примерно до 2002-го года, после

чего доллар стал падать.

Steve Meyers: Что же

послужило тому виной?

Jim Rickards: Ну, причины

этого видны и сейчас. Подумайте о долларе, или нефтедолларе, как о мировой

резервной валюте… Подумайте о нём как о стуле на трёх ногах. Пока все три ноги

целы, доллару ничего не угрожает и он будет продолжать оставаться мировой

резервной валютой. Но одна за другой эти ноги начинают ломаться. Что это за

ноги? Ну, одна из них – это Саудовская Аравия, где было положено начало

нефтедоллару. Напомню, что нашей частью сделки было обеспечение национальной

безопасности Саудовской Аравии. Но в последнее время, возвращаясь к декабрю

2013-го, президент Обама всадил Саудам нож в спину, помазав Иран на роль

регионального лидера.

Вы знаете, президент отзывает

американские войска по всему миру, оставляя вместо них своего рода участковых

полицейских. У каждого проблемного региона на планете будет свой участковый, и

президент решил (то бишь так ему это

наказало общество Пилигримов – примечание переводчика), что таким

участковым на Среднем Востоке будет Иран, именно эта страна будет весомой силой

в регионе. Где это оставляет Саудовскую Аравию? У разбитого корыта. Поэтому

теперь Саудовская Аравия говорит: «постойте-ка минуточку, вы поставили под

угрозу нашу национальную безопасность, нарушив свою часть нефтедолларовой

сделки, так почему мы должны соблюдать свои обязательства перед вами? Может нам

начать продавать нефть за евро, золото или китайские юани»? Сейчас Саудовская

Аравия продаёт всё больше и больше нефти Китаю. Итак, первая нога стула

сломалась. Сауды собираются отказаться от нефтедоллара, потому что мы больше не

гарантируем им безопасность, а заигрываем с Ираном.

Вторая нога стула – Россия.

Хотя она и не состоит в OPEC, но

является наикрупнейшим экспортёром нефти, одним из крупнейших в мире

экспортёром энергоресурсов, даже большим, чем Саудовская Аравия. Несмотря на

то, что Россия не входит в OPEC, она так же

продаёт нефть за доллары. Можно сказать, что они подписались под нефтедолларовой

сделкой по своей собственной инициативе, в одностороннем порядке. Но сейчас,

когда мы ввязались в финансовую войну, Россия готова дать нам отпор, и это не

тайна, об этом открыто говорят на публике. Андрей Костин, президент и

председатель российского банка ВТБ, одного из крупнейших банков в России,

недавно сказал: «пришло время изменить мировую финансовую систему, в которой

роль резервной валюты отведена доллару, так как мир изменился». Один из членов

российского парламента заявил (речь идёт

о Жириновском – примечание переводчика): «Доллар – зло. Мы будем продавать

газ за рубли, а рубли мы будем продавать за золото, а те кому это не нравится

пусть умирают от холода». Итак, две из

трёх ног стула на котором держится нефтедоллар уже треснули, третья нога –

Китай, тоже скоро сломается.

Steve Meyers: По поводу

участия России и Китая в свержении

нефтедоллара… Недавняя энергетическая сделка между этими двумя странами

на сумму 400 миллиардов долларов направлена именно на это?

Jim Rickards: Конечно, Россия

крупнейший экспортёр энергоресурсов в мире, а Китай самая быстрорастущая

экономика, которой нужна энергия; поэтому партнёрство между ними вполне

естественно, но им не обязательно использовать для этого доллар.

Вообще-то Китай уже подписывает двухсторонние торговые соглашения в юане по

всему миру, одно за другим; а когда в определённой валюте осуществляется

достаточно большое количество торговых операций, тогда эта валюта может стать

резервной. Все эти соломинки на ветру постепенно складываются в метлу способную

смести доллар с пьедестала мировой резервной валюты.

Steve Meyers: Джим, в своей

книге Вы исследуете использование государствами золота в качестве финансового

оружия. Можно ли это считать одной из самых зажигательных «искр»?

Jim Rickards: Да, определённо

так оно и есть, и вот почему: многие люди глядя на доллар говорят, что вы

можете не любить его и беспокоится насчёт его надёжности, но у вас нет лучшей

альтернативы; но на самом деле альтернатива есть, и эта альтернатива – золото (Джим старательно отрабатывает свою зарплату

– ни слова про серебро; почти всё золото находится в руках правящей верхушки,

что ещё многие десятилетия позволит манипулировать его ценой куда легче, чем

ценой серебра, 95% наземных запасов которого в различных формах находится в

руках простого населения – примечание переводчика). Вам нет нужды покупать

гособлигации, когда можно купить золото. Многие страны как раз этим и

занимаются.

Таким образом, сейчас идёт

мировое перераспределение золотых запасов. Это один из показателей за которым

Разведывательное Сообщество следит наиболее пристально, в особенности за

Китаем. И вот почему: только за последние четыре года Китай приобрёл 3 000

тонн золота, хотя по их официальным заявлениям их суммарные золотые запасы

составляют всего 1 054 тонн. Китай использует свои военные и

разведывательные ресурсы для приобретения части золота тихой сапой. Недавно

мне довелось повстречаться со старшим сотрудником одной из крупнейших в мире

фирм по безопасной перевозке грузов. Эти люди управляют сейфами и

бронированными машинами для перевозки ценных грузов, то есть через их руки

проходит в том числе и физмет. Это не центральные банки и не правительственные

структуры. Это Brinks, G4S и ViaMat –

большие игроки в этой отрасли. Итак, один из старших сотрудников этих фирм

рассказал мне как он недавно доставлял золото в Китай, возглавляя колонну

бронированных грузовиков Национальной Освободительной Армии. Другими словами он

был в бронированной машине, и на этих бронированных машинах они везли золото в

Китай. Я гарантирую, что золото которое они везли не попало в официальные

сводки импорта в Гонконг. Но зачем это Китаю?

Многие считают, что они хотят

выпустить свою собственную прикрытую золотом резервную валюту – обеспечить юань

золотом и сделать его мировой резервной валютой. Это крайне маловероятно. Это

не то чего хочет Китай. Они просто хотят обезопасить себя на случай краха

доллара, который они не в силах предотвратить (но зато они в силах нарастить

свои золотые резервы, и это известно Разведывательному Сообществу). Покамест,

это не обсуждается в открытую, но что было бы, если эта информация стала

достоянием широкой общественности? Вот как бы выглядели мировые резервные

запасы золота, если бы настоящая статистика по объёму золота принадлежащему

Китаю увидела свет:

Это было бы кинжалом в сердце

доллара.

Steve Meyers: Джим, пока что

все эти «искры» так или иначе имели отношение к Китаю, но разве для них было бы

не самоубийством атаковать Америку?

Jim Rickards: Кроме это есть

ещё одна «искра», ещё кое что способное расплавить мировую финансовую систему (американцы пытаются навязать всему миру

мысль, что крах их валюты станет крахом всей земной цивилизации, словно другие

народы никогда не переживали гиперинфляцию своих валют, а потому вся планета

должна продолжать поддерживать их паразитический образ жизни – примечание

переводчика). Что если причиной обрушения всей пирамиды послужат не США, а

Китай? Что ж, вполне может быть. Доля заёмных средств в их банковской системе

очень высока, но банковская система – лишь верхушка айсберга. Существует ещё и

такое понятие, как теневая банковская система, объёмом в 7.5 триллионов

долларов, с 2005-го года увеличившаяся на 4 067%.

Steve Meyers: Как Вы

объясните, что термин «теневая банковская система» начинает всё чаще использоваться

прессой?

Jim Rickards: Если вы

положите деньги на депозит в китайском банке, то, как и в США, они будут платить

вам крохи, возможно четверть процента в

год, мизер; с другой стороны они могут предложить вам программы управления

капиталом с доходностью 5-7% годовых. Что же это за программы? В рамках этих

программ на ваши деньги покупаются закладные на обесцененные или сильно

переоцененные активы, которым суждено потерпеть крах. До краха 2008-ого года в

США 16% прироста ВВП приходилось на строительный сегмент, что совсем не мало,

но взгляните на тот же показатель в Китае:

Последние три года на

строительный сегмент приходилось 50% роста ВВП. Они строят белых слонов,

трофейные проекты, города призраки. Я был в Китае, общался с представителями

коммунистической партии и провинциальными представителями власти, которые

надеялись, что я помогу с привлечением иностранных инвестиций. Я побывал в

месте недалеко от Нанкина, где строили семь домов, семь микрорайонов. В каждом

микрорайоне были целые кластеры небоскрёбов, фешенебельных отелей, атлетических

центров, жилых домов, торговых молов, остановок метро, автомагистралей и

аэропорт, для обслуживания всех семи микрорайонов… Новостройки простирались

насколько видел глаз, и все они были

безлюдными, абсолютно все. И вот мы подошли к сути проблемы: до краха в США для

приобретения среднего дома требовалась в среднем 4.3 годовых зарплат, в Китае

для этого нужно 18 годовых зарплат. Таким образом, рынок недвижимости в Китае

более чем в 4 раза более нестабильный, чем в США незадолго до краха. Если они

строят апартаменты которые людям не по карману, то их цены неминуемо обвалятся.

Председатель Банка Китая Xiao Gang охарактеризовал это как мошенническую схему.

Это его слова, а не мои, хотя я с ним в этом согласен. Мы все знаем, что

случается с мошенническими схемами, когда поток новых участников иссякает – они

рушатся; а при увеличении числа банкротств и до набега на банки недалеко. Но в

таком случае банкиры скажут: «извините, мы не можем вам заплатить, это не наши

проблемы», что не успокоит народ и приведёт к потасовкам. А что будет, когда

вторая по размеру экономика в мире замедлится? Это будет иметь

катастрофические последствия для экономического роста на всей планете и

приведёт к обвалу биржевых котировок в США, что положит начало тотальному

коллапсу мировой экономики.

Steve Meyers: Джим, есть ещё

одна «искра» которую мне хотелось бы обсудить. Это касается плана который, как

Вы верите, существует в недрах МВФ, в котором замешены высокопоставленные

госслужащие США, нацеленного на замену доллара другой мировой резервной валютой.

Jim Rickards: Это не просто

моё предположение, но тому есть документальные подтверждения. Это 10-летний

план по замене доллара другой мировой резервной валютой. В этом году МВФ

опубликовало доклад, вчитайтесь внимательно в его заголовок, под названием «Доллар

Правит по Умолчанию». А вот точная цитата из этого доклада: «Агрессивное

использование Федеральным Резервом, центробанком США, нетрадиционных монетарных приёмов увеличило приток долларов и породило трещины в финансовой

системе, подвергнув статус доллара опасности».

Резервы – не более чем

государственные сберегательные счета. Это количество денег которые они

накопили. Проблема в том, что когда они есть, то нужно решить что с ними

делать. Вы не можете просто спрятать их под матрас, образно говоря. Многие люди

думают, что доллар продолжит занимать доминирующую нишу в мировой финансовой

системе, поскольку другой альтернативы просто не существует, но это не так.

Количество долларов в мировых валютных резервах резко падает.

Представьте если эта

тенденция сохранится. Евро подорожает, швейцарский франк тоже, некоторые другие

валюты также подорожают. Это лишь одно из последствий, но есть и другое,

которое вероятно произойдёт намного быстрее. В мире царит финансовая паника.

Если центробанку нужно будет обеспечить мир ликвидностью, то откуда он возьмёт

необходимые для этого средства? Сам по себе Федеральный Резерв сделать этого

уже не сможет, так как его обязательства и так уже в 77 раз превышают его

капитал.

В мире осталась лишь одна

платёжеспособная структура – МВФ… Хотите верьте, хотите нет, но соотношение её

обязательств к капиталу составляет всего 3:1. Когда разразится следующий

кризис, Федеральный Резерв уже не сможет с ним совладать. Единственным источником

ликвидности в мире будет МВФ (опять же ни

слова об альтернативной структуре создаваемой странами БРИК – примечание

переводчика). Подумайте об этом, у Федерального Резерва есть печатный

станок и он может печатать доллары. У европейского центробанка есть печатный

станок и они могут печатать евро. У МВФ, Международного Валютного Фонда, тоже

есть своего вида печатный станок, который может печатать СПЗ (SDR) – Специальные Права Заимствования, которые могли бы

стать новой мировой валютой. Их назвали «Специальные Права Заимствования», а не

мировой валютой, чтобы не пугать народ (и

не будоражить противников глобализма – примечание переводчика), но именно

этим они и являются.

Дело вот в чём. Хоть это и

10-летний план, но мы столько не продержимся, коллапс настигнет нас намного

раньше. Им придётся сдуть пыль с этой книги, явить миру эти СПЗ и печатать их

триллионами, чтобы обеспечить мировую экономику ликвидностью. Если Федеральный

Резерв помог выручить частный банковский сектор в 2008-ом году, а МВФ выручит Федеральный

Резерв на следующем ветке кризиса… то кто же тогда руководит МВФ, кто на самом

деле у руля? Ну, это прелестная компания (про

общество Пилигримов ни слова, как будто Разведывательное Сообщество США и не

знает об их существовании – примечание переводчика). Тут и короли, и

диктаторы, и коммунисты… не участвовавшие в выборах, нигде не значащиеся. И это

ещё одна «искра» – перехват МВФ контроля над мировой денежной системой в роли

всемирного центробанка, печатающего мировую валюту под названием СПЗ…

Steve Meyers: Джим, эти

«искры»… Атаки на рынок наших гособлигаций и нефтедоллар… Тихий набег Китая на

золото… Неминуемый коллапс Китай… Даже эти тревожные подвижки в глубинах МВФ в

попытке обрушить наш доллар… Это лишь малая толика того, что Вы раскрываете в Вашей

книге. Тем не менее, самый важный посыл который я почерпнул из неё заключается

в том, что независимо от того, какая из всех «искр» спровоцирует 25-летнюю

Великую Депрессию, люди должны осознать, что она приближается и приближается

быстро.

Jim Rickards: Это правда

Стив. Эта книга выполняет определенную миссию, и миссия эта важна и неотложна.

Речь идёт о продолжительной депрессии, включающей в себя: сильную дефляцию,

большое увеличение уровня безработицы, безудержные банковские банкротства, как

минимум 70%-ый обвал рынка акций. И всё это может произойти уже в следующие 6

месяцев. Можно использовать следующую аналогию: представьте, что американцы

сейчас стоят у подножья высокой горы, вроде Эвереста или Килиманджаро, на

полпути к вершине в нашем направлении мчится разрушительная снежная лавина.

Вместо того, чтобы пытаться понять какая из снежинок её спровоцировала, мы

должны сконцентрироваться на понимании всей серьёзности ситуации и поиске

убежища. Таким образом, ключевой момент миссии заключается в том, чтобы помочь

людям сберечь накопленное, что позволит выиграть эту битву наполовину.

Инвестиционный совет № 1

Это будет не первый раз когда

доллар обрушится, это уже чуть было не произошло в конце 1970-ых. Общая

инфляция за период 1977-1981 годы составила 50%. Если в то время у вас была

страховка, аннуитеты, любой вид фиксированного дохода, пенсия, банковские

депозиты, вы потеряли половину своего состояния в очень короткий срок. То о чём

мы говорим сейчас, это 70-80%-ый коллапс или ещё хуже. Лучший способ справится

с коллапсом доллара – это инвестировать в евро (абзац… вот это совет – из огня да в полымя; выходит в драгметаллы можно

вкладываться только государствам, но не простым плебеям, чей удел – только резаная

бумага и циферки в компьютере, примечание переводчика). То что люди должны

понять, так это то, что евро – это не экономический, а политический проект, и

если политическая воля исходящая из Германии будет достаточно сильна, то евро

останется наплаву. У нас даже есть график показывающий рост евро по отношению к

доллару:

Не смотря на все эти

разговоры про крах евро, оно только укрепляется (о том, что после июля 2014-го евро значительно упало по отношению

к доллару тоже ни слова, чтобы люди вдруг не передумали спасаться в «крепком»

евро – примечание переводчика). К тому же, если у США 8 000 тонн

золота, то у Европы его 10 000 тонн.

Европа самый крупный

держатель золота в мире, то есть у них есть золото для обеспечения своей валюты

(ага, из расчёта 30 000 долларов за

унцию, и то, если США соблаговолят вернуть так бережно хранимое золото обратно

в Европу – примечание переводчика). К тому же, чтобы инвестировать в золото

вам не нужно открывать счёт в зарубежном банке. В своей книге я рекомендую один

инвестиционный фонд, поднявшийся вдвое на падении доллара к евро. Это очень

сильная защитная стратегия, потому как вы одновременно выигрываете как на

падении доллара, так и на росте евро.

Инвестиционный совет № 2

Рынок акций ожидает 70%-ое

падение. Значит ли это, что вы полностью должны избегать акций? Каждый должен

решить это для себя сам, но можно использовать сам рынок как подушку

безопасности. Я советую сосредоточится на секторе который примет на себя

наисильнейший удар при коллапсе – финансовом секторе, компаниях держащих

опционные деривативы, которые обвалятся больше и быстрее остальных. Я

исследовал один инвестиционный фонд делающий ставку против рынка, который

растёт на 3% каждый раз, когда финансовый сектор проседает на 1%. Таким

образом, 25%-ая просадка финансового сектора означает 75%-ый прирост для этого

фонда, а 70%-ая – 210%-ый прирост. Этот фонд позволяет, используя небольшую

часть своего капитала, защитить себя от обвала рынка. Это превосходная

страховка.

Инвестиционный совет № 3

Когда Америку постигнет этот

наихудший сценарий, мы в Разведывательном Сообществе предвидим, что люди не

перестанут покупать еду и не перестанут использовать энергию, а так же основные

товары и услуги, и это то на что сейчас стоит обратить внимание. Я рекомендую

инвестиции в водные проекты, так как человек не может выжить без воды, и мы уже

видим как подобные инвестиции начинают набирать обороты. С 2009-го года этот

сектор вырос на примерно на 200%. Я сконцентрировал своё внимание на компании

управляющей 47 000 миль водопроводов в 16 штатах и 1 500 общинах. У

этих инвестиций огромный потенциал. Доходы этого переработчика воды ежегодно

увеличиваются и уже превысили 55%, а доход это тоже одна из тех вещей без

которых мы не можем прожить. Я также сфокусировал своё внимание на компании

производящей медикаменты первой необходимости, без которых тоже не обойтись.

Инвестиционный совет № 4

Сконцентрируйтесь на

компаниях контролирующих реальные активы. Вы знаете, что у Уорренна Баффета

репутация оракула из Омахи и лучшего друга инвесторов в акции. Но когда дело

касается миллиардеров, не слушайте что они говорят, а лучше смотрите что они

творят. Недавние приобретения Уорренна Баффета стали просто откровением.

Несколько лет назад он выкупил целиком железную дорогу Burlington Northern

Santa Fe. А что такое железная дорога? Это реальный актив. А каким образом он

приносит доход? Он перевозит другие реальные активы, такие как уголь, пшеницу,

кукурузу, сталь, скот и так далее. Таким образом железная дорога – это

абсолютный реальный актив, дающий прибыль от перевозки других реальных активов.

К тому же, теперь он может транспортировать свою нефть посредством собственной

железной дороги. Ему больше не нужен нефтепровод. Итак Уорренн Баффет

избавляется от бумажных денег, вкладываясь в реальные активы, будь-то железная

дорога, нефть или газ. Если это выгодно Уорренну Баффету, то

среднестатистическому американцу это выгодно тоже.

Steve Meyers: Я бы хотел

заострить внимание на драгметаллах, в частности на золоте. В своей книге Вы

рассказываете как Китай успешно манипулирует ценой золота, чтобы удержать её на

низком уровне в то время, как они наполняют им свои резервы. Тем не менее, Вы

считаете, что его цена ещё вырастит, но предупреждаете людей относится к

инвестированию в золото с осторожностью.

Jim Rickards: В последние

годы стало модно инвестировать в золотые пулы. С первого взгляда ничего плохого

в этом нет – можно инвестировать в золото без его доставки на дом и

необходимости обеспечивать ему надёжное хранение. Теоретически вы даже можете

(ну, по крайней мере, они так говорят) при желании обменять ваши акции на

настоящее золото; в этом-то и проблема, так как это-то как раз и неправда –

обычный американец не сможет этого сделать. Представьте себе рынок золота в

виде перевёрнутой вверх ногами пирамиды, с узкой вершиной внизу и широким

основанием сверху – реальное золото в таком случае будет соответствовать узкому

основанию, а поверх него будет находиться огромная масса бумажного золота. Что

в неё входит? Лизинг золота, ОМС (обезличенные металлические счета), контракты на серебро, опционы на золото, акции

золотых пулов – всё это я называю бумажным золотом. У вас на руках появляются

бумажные обязательства, но нет никакой гарантии, что вам когда-либо удастся

обменять их на настоящий металл.

Пирамида становится всё

больше и больше, но реального золота в ней становится всё меньше, так как со

складов GLD оно

перетекает в Китай на склады в Шанхае. Золото перетекает с Запада на Восток в

очень больших количествах (надо полагать,

в куда меньших количествах, чем было вывезено оттуда перед приходом к власти

коммунистов – примечание переводчика). Как только оно попадает в Шанхай,

можно помахать ему ручкой, потому как это золото никогда больше не увидит луч

света (по крайней мере, в течение ближайших нескольких столетий). Таким

образом, даже при неизменном количестве бумажного золота количество реального

металла который можно задействовать в транзакциях уменьшается.

Есть два выхода из

сложившейся ситуации – либо пирамида должна уменьшиться в размерах, либо вся

конструкция станет настолько шаткой, что завалится. Поэтому если вы являетесь

держателем акций золотого пула, то таковым вы и останетесь – всего лишь

держателем акций (а не реального металла). Поэтому я советую людям держаться

подальше от золотых пулов, а инвестировать в определённые золотые монеты.

Steve Meyers: Теперь давайте

посмотрим как народ может уберечь свои сбережения в условиях надвигающегося

кризиса.

Jim Rickards: Это очень важно, так как, если вы защитите свои

инвестиции, но оставите незащищенными свои сбережения, вы тоже пострадаете, и

убытки будут нешуточными. Сейчас очень важно выбрать правильный банк для

размещения своего депозита, потому что через пару лет, с усилением кризиса,

многие банки перестанут существовать. Я советую остановить свой выбор на самых

безопасных банках и кредитных сообществах, которые выстоят этот шторм, и

разместить свой депозит в одном из них.